72是一個非常好的數字

問任何財務顧問大約72噸,我打賭你會看到他們畏縮。

這不是一種流行的計劃方法,主要是因為它有很長的限制,如果違反,你會導致嚴厲的懲罰。

客戶不喜歡支付罰款。顧問不喜歡他們的客戶支付罰款。 72(t)有可能,如果做錯了,客戶可以支付大量的罰款。看看為什麼我們畏縮約72(t)?

有些人可能不知道72(t)是什麼。如果你不打算 早退休 (在60歲之前),然後跳過這篇文章再回來一天。 🙂

如果您處於財務狀況,提前退休,並且您的大部分資產都在退休賬戶中,則72(t)可能對您有所幫助。我們來看看吧 72(t)早期分配規則.

什麼在Heck是72(t)?

大多數情況下,當你在59½之前拿到退休賬戶的錢時,你會被評為普通所得稅最高的10%罰款。一個例外(其他包括:首次購房,大學學費支付,殘疾)是72(t)分配,是“基本上相等的定期付款”。

像泥一樣清楚?我是這麼想的。繼續……

了解更多 如何退出您的IRA罰款

美國國稅局如何考慮72(t)?

美國國稅局計算你的“大致相等的定期付款“通過使用美國國稅局確定的三種方法之一,然後在特定時間段內按照既定時間表付款。

您需要將這些付款用於5年或當您轉到59 1/2時,以較晚者為準。

例如,如果您在52歲時開始支付,那麼您必須這樣做8年。從57歲開始的人必須這樣做,直到62歲。

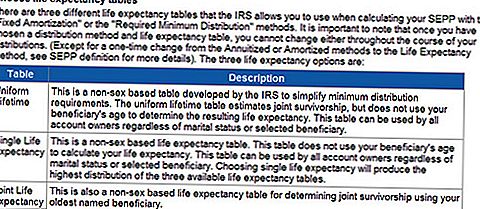

72t表

72(t)現實生活中的例子

在我擔任財務規劃師的10年裡,我只執行了幾次72(t)。令人擔憂的是,你必須鎖定你的提款率至少5年,這比大多數顧問對我所說的更為舒適。

最近,我有一個潛在的新客戶從他的工作中獲得了早期買斷,並考慮使用72(t)作為他的部分IRA。以下是一些細節(名稱和一些數據已因隱私問題而更改)。

保羅出生於8/21/55和720,000美元,他將從雇主那裡一次性分發。他想從57.3-62.3歲開始做72(t)。他每個月需要大約2000美元,直到63.5,他將剩餘部分用於愛爾蘭共和軍。保羅的401k也有14萬美元。

72(t)分佈如何工作

72(t)計劃必須在第一次分配之日起5年後修改,對於那些在5年期限完成之前達到59.5的人。然而,目前尚不清楚保羅是否計劃從雇主計劃或翻滾IRA中獲得72t分配。

如果需要72(t)計劃,最好的方法是從計劃到滾動IRA進行直接展期,確定每年使用攤銷計劃生成24k所需的IRA餘額,然後將該金額轉移到第二個IRA並啟動計劃。

原始的翻滾IRA可用於緊急需求,以防止72t計劃在需要更多資金時被破壞。雇主計劃不提供72(t)支持,可能不提供靈活的分發。如果由於行政錯誤導致資金過多,他們也不會允許資金回滾。

注意:如果保羅在年度達到55或更晚的時候與讚助合格計劃的雇主分開服務,直接從計劃中獲得的分配不會受到處罰,可以避免72t計劃。

但為了實現這一目標,該計劃必須允許靈活分配,直到5年期結束。如果該計劃需要一次性付款,即使罰款不適用,一年內分配120,000將會增加他的邊際稅率,這可能會花費超過10%的罰款。如果需要一次性付款,那麼在開始72(t)計劃之前應該直接向IRA進行滾動。

你們中的一些人可能正在考慮啟動72(t)分發。 72(t)分配需要仔細規劃和考慮。

在鎖定這些付款之前,您可能需要探索一些替代方案:

72(t)分配方案

只因為你可以,並不意味著你應該。絕對要看看你是否可以(應該)先做其他事情。

這裡有一些例子。

早點離開你的工作

如果你在一年的1月1日離開你的工作,你55歲(某些政府機構50歲),你可以免除你的公司退休計劃的一次性分配。注意我說退休計劃而不是愛爾蘭共和軍。一旦你進入IRA,就會失去這個機會。

考慮將一部分資金留在退休計劃中作為預防措施。或者您可以從計劃中一次性分配並支付稅款並將其存放在高利息儲蓄賬戶中以用於緊急情況。請記住,您將支付該分配的普通所得稅。

Dont Foget關於稅後貢獻

您還可以利用您的401k,不可扣除的IRA捐款或向您的Roth IRA繳納稅款後的稅款。鎖定付款之前,請先考慮這些免罰款選項。

淨未實現增值

甚至比72(t)更大的秘密是NUA。 Noo-uhh你問的是什麼?嗯,它是Net Unrealized Appreciation的首字母縮寫。得到它?不這麼認為。 NUA屬於您在退休計劃中可能具有極低成本基礎的雇主股票。

你可能是在他們上市之前就開始為公司工作的幸運兒之一,你已經看到你的公司股票加倍並且分成了你可以計算的更多倍。如果您在您的股票上使用NUA,您將只是在基礎上受到懲罰,而不是股票的總價值。

例如,如果您的公司股票價值為100,000美元,但您的股票基礎僅為20,000美元,如果您提前購買,如果您的價格低於59½,那麼您只會被罰款20,000美元。當您決定清算時,剩餘收益(80,000美元)將作為長期資本收益徵稅,而不是普通收入。這可能是稅收的15%到35%之間的差異,具體取決於您的稅率。

警告! 一旦您將雇主庫存轉入IRA,您就會喪失NUA。

這些只是在提交72(t)分配規則之前可以探索的一些替代方案。

最後的召喚

無論客戶和我是否打算做72(t),判決仍然沒有結果。因為他的401k金額很高,他的妻子也有一個名義上的401k(上面沒有提到);我建議先用這筆錢。

由於他提前退休,他可以避免10%的提前退出罰款,只要這筆錢是從他的401k分配的。一旦你向IRA進行401k翻轉,就會失去該選項。

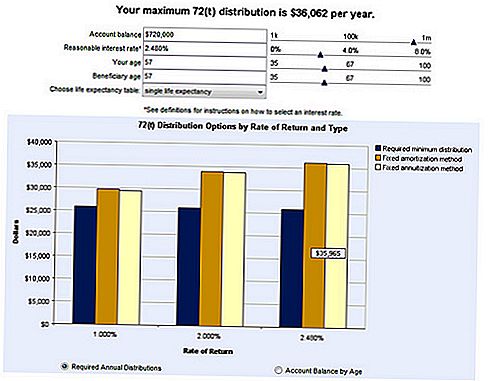

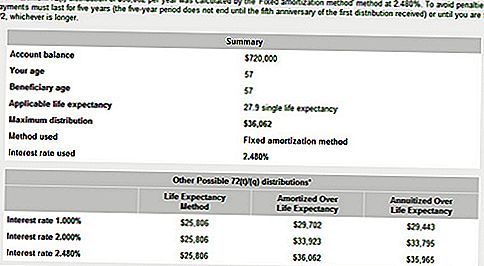

出於好奇,我去了Bankrate.com並使用他們的72t計算器來了解我們可以用他的退休賬戶獲得多少錢。以下是其中一些結果。

72t計算器

以下是使用72(t)從IRA撤出的樣本金額。注意利率為2.48%。這筆金額已經輸入了Bankrate的計算器。您有能力選擇自己的利率,但要小心。您希望根據當前市場和經濟狀況選擇正常且可持續的利率。

你早退休了嗎?您願意在5年內執行72(t)分配嗎?

發表您的評論